本文

国民健康保険税の算定について

このページでは、国民健康保険税の税額算出の方法等について説明いたします。

国民健康保険税の算定

介護分について

【令和8年度開始】子ども・子育て支援納付金課税額について

低所得世帯の軽減について

未就学児の軽減について

非自発的失業による軽減について

産前産後期間の軽減について

その他の軽減について

令和7年度 国民健康保険税の算定

皆さんにお支払いいただく国保税は、下表に記載した医療分・後期高齢者支援金分(支援金分)・介護分ごとに、国保加入者それぞれの前年の総所得金額等に下表の(1)の税率を乗じて算出した「所得割」、国保加入者数に基づき算出する(2)「均等割」、世帯ごとにかかる(3)「平等割」の合計額により算出します。

国民健康保険税=医療分+後期高齢者支援金分(支援金分)+介護分

※医療分とは、医療給付に充てる医療分。後期高齢者支援金分(支援金分)とは、75歳以上の方が加入する後期高齢者医療保険制度を支える支援金分。介護分とは、介護保険のサービスに充てる介護分。

※医療分と支援金分は、国保加入者全員にかかります。

介護分(=介護保険料)は、40歳以上65歳未満の方(介護保険2号被保険者)にかかります。

※40歳以上65歳未満の国保加入者は、介護分(=介護保険料)を国民健康保険税に含めて算出します。65歳以上になると、国保税とは別に介護保険料を納めていただきます。

令和7年度に税率の改定を行いました。税率改定について、詳しくはこちらをご覧ください。

|

医療分 |

後期高齢者支援金分 |

介護分(40歳以上65歳未満の方の介護保険料) |

|

|---|---|---|---|

|

(1)所得割 |

6.58% |

2.88% |

2.38% |

|

(2)均等割 |

加入者1人につき 24,000円 |

加入者1人につき 10,600円 |

加入者1人につき 10,000円 |

|

(3)平等割 |

1世帯につき 24,600円 |

1世帯につき 9,500円 |

1世帯につき 8,100円 |

(1)所得割

所得割額は、国保に加入している方の前年1年間(令和6年1月から12月末まで)の所得に基づき算出します。

- 医療分 (令和6年中の総所得金額等-基礎控除最大43万円)×6.58%=所得割額

- 支援金分 (令和6年中の総所得金額等-基礎控除最大43万円)×2.88%=所得割額

- 介護分 (令和6年中の総所得金額等-基礎控除最大43万円)×2.38%=所得割額

※介護分は、40歳以上65歳未満の方にかかります。

※ 総所得金額等に退職所得は含みません。

※ 令和6年中の総所得金額等から差し引かれる額は国保税の場合、基礎控除(最大43万円)のみです。下記の控除はありません。

・社会保険料控除

・生命保険料控除

・損害保険料控除

・寡婦(夫)控除

・勤労学生控除

・障害者控除

・配偶者控除

・扶養控除

・その他諸控除

所得の申告がされていない国保加入者については、所得割額の適正な計算をすることができませんので、所得の申告をしてください。

(2)均等割

均等割額は、前年の所得額に関わらず加入者ごと一律にかかります。

- 医療分 国保に加入している人数×24,000円=均等割額

- 支援金分 国保に加入している人数×10,600円=均等割額

- 介護分 国保に加入している介護保険第2号被保険者の人数×10,000円=均等割額

※介護保険第2号被保険者とは、40歳以上65歳未満の方です。

(3)平等割

平等割額は、国保に加入している人数に関わらず、世帯ごと一律にかかります。

- 医療分 国保加入世帯1世帯につき 年間24,600円

- 支援金分 国保加入世帯1世帯につき 年間9,500円

- 介護分 介護2号被保険者加入世帯1世帯につき 年間8,100円

※介護保険第2号被保険者とは、40歳以上65歳未満の方です。

国保税の年税額

上記(1)所得割、(2)均等割、(3)平等割の合計額が、年間にお納めいいただく国保税です。

年度途中で国保に加入した場合や国保から脱退した場合は、加入期間に基づき月割り計算します。

課税限度額

令和7年度の課税限度額は、医療分は年額66万円、支援金分は年額26万円、介護分は年額17万円と決められています。

それぞれこの額を超えて課税されることはありません。課税限度額は、見直される場合があります。

介護分(40歳以上65歳未満の方の介護保険料)について

40歳から64歳までは介護分(=介護保険料)を国保税に含めて納めていただきます。

65歳になった月からは、介護2号被保険者から介護1号被保険者となり、介護保険料を別に納めていただくことになります。

年度途中で40歳になる場合

40歳になった月から月割計算した介護分がかかります。誕生日が1日の人は、誕生日の前月から月割り計算します。

年度途中で65歳になる場合

65歳になる前月までの月割計算した介護分がかかります。誕生日が1日の人は、誕生日の前々月まで月割り計算します。

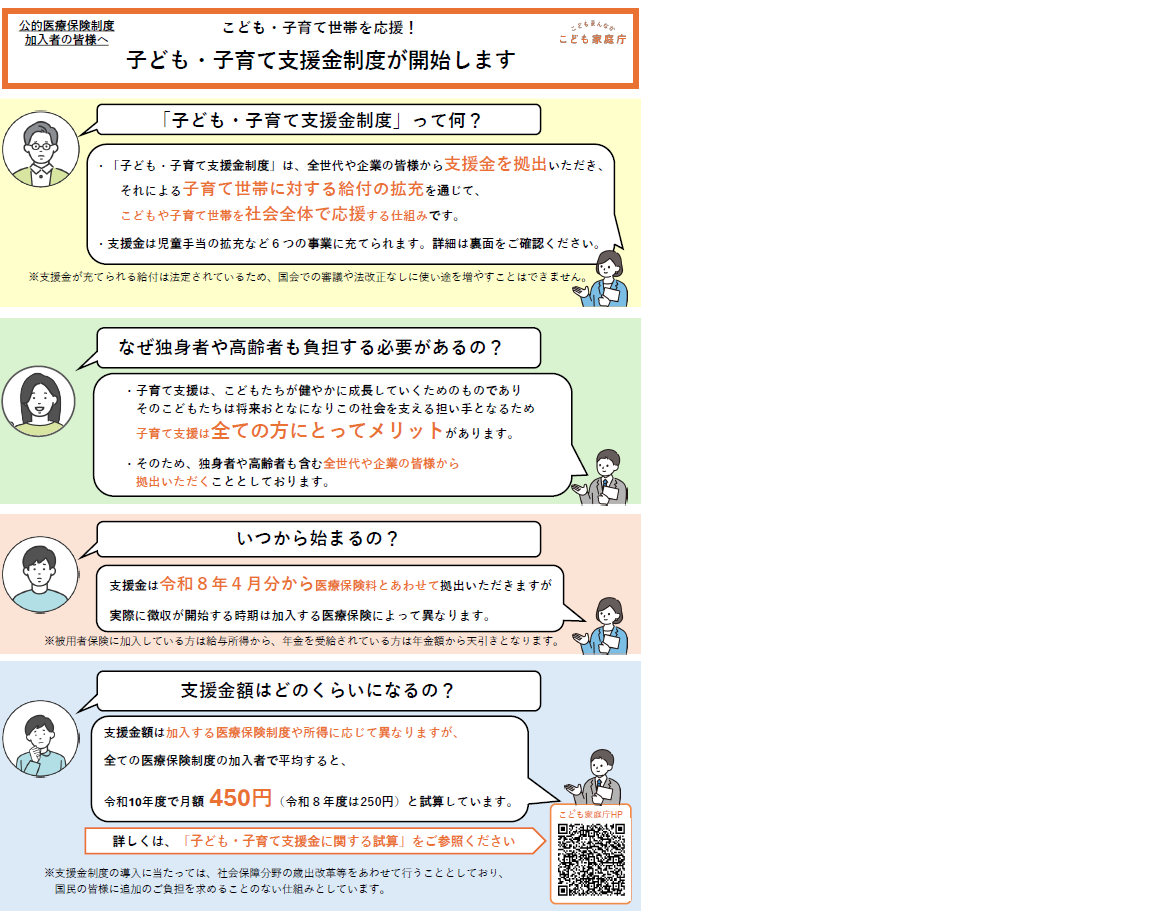

【令和8年度開始】子ども・子育て支援納付金課税額について

令和8年度から「子ども・子育て支援金制度」が始まります。

「子ども・子育て支援金制度」とは全ての世代から支援金を拠出いただき、それによる子育て世帯に対する給付の拡充を通じて、こどもや子育て世帯を社会全体で応援する仕組みです。

国民健康保険被保険者の方は、国民健康保険税の「子ども・子育て支援納付金課税額」として、令和8年4月分からご負担いただきます。

制度の詳細については、こども家庭庁のホームページ<外部リンク>やリーフレットをご確認ください。

子ども・子育て支援金リーフレット [PDFファイル/1.74MB]

低所得世帯の国保税の軽減について

所得の少ない世帯の税負担を軽くするため、国保税の納税義務者(世帯主)及びその世帯に属する国保被保険者の前年中の総所得金額等の合計額が次の場合、均等割額と平等割額を減額します。

|

世帯主及びその世帯に属する国保被保険者の前年中の総所得金額等の合計額 |

軽減割合 |

|---|---|

| 43万円+10万円×(給与所得者等の数-1)以下 | 7割 |

| 43万円+(30万5千円×加入者数)+10万円×(給与所得者等の数-1)以下 | 5割 |

| 43万円+(56万円×加入者数)+10万円×(給与所得者等の数-1)以下 | 2割 |

※ 総所得金額等は、国保税の基礎控除43万円を引く前の額です。

※ 軽減の判定には、国保に加入していない世帯主の所得も含まれます。また、後期高齢者医療制度に加入した旧国保加入者も含めて判定を行います。

※ 判定の基準日は、4月1日です。

下記のような特別な理由で、国民健康保険税を納付することが困難になった場合、その事情などに基づいて国民健康保険税を減額または免除する制度があります。

減免の可否は現在の収入・資産・生活状況などのいくつかの条件があります。減免を受けるには、申請が必要です。詳しくは、お問い合わせください。

- 死亡、傷病、廃業、失業またはこれに類する理由による生活困窮であり、世帯の収入月額が生活保護基準に準じる場合

- 災害その他特別な事情がある場合

- 刑事施設に収容されている場合

所得の申告がされていない国保加入者がいる世帯については、適正な軽減をすることができませんので、所得の申告をしてください。

未就学児の国保税の軽減について

子育て世代の経済的負担軽減を図るため、未就学児(6歳に達する日以後の3月31日までの間にある方)の国民健康保険税の均等割額について2分の1が減額されます。ご世帯に未就学児がおり、上記軽減世帯に該当している場合、均等割額をさらに2分の1減額します。

例えば、7割軽減世帯の未就学児の場合、残り3割の2分の1を減額することから、8.5割軽減となります。

| 所得軽減措置世帯 | 均等割保険料(医療分+支援金分) | 減額割合 | ||

|---|---|---|---|---|

| 減額なし | 減額あり | 減額なし | 減額あり | |

| 軽減なし | 34,600円 | 17,300円 | 軽減なし | 5割軽減 |

| 7割軽減 | 10,380円 | 5,190円 | 7割軽減 | 8.5割軽減 |

| 5割軽減 | 17,300円 | 8,650円 | 5割軽減 | 7.5割軽減 |

| 2割軽減 | 27,680円 | 13,840円 | 2割軽減 | 6割軽減 |

所得の申告がされていない国保加入者がいる世帯については、適正な軽減をすることができませんので、所得の申告をしてください。

非自発的失業による国保税の軽減について

会社の倒産、解雇、雇い止め等の理由で失業され、国保へ加入された場合、失業された方の国保税が軽減されます。

次の要件に該当する場合は、ハローワークから交付される雇用保険受給資格者証または雇用保険受給資格通知をお持ちのうえ、保険課 国保年金係で申告してください。

軽減の対象となる方

雇用保険の(1)特定受給資格者または(2)特定理由離職者として求職者給付(基本手当等)を受ける方で、雇用保険受給資格者証または雇用保険受給資格通知の離職理由が下記のコードに該当する方

- 特定受給資格者(倒産・解雇などによる離職) 11、12、21、22、31、33

- 特定理由離職者(雇い止めなどによる離職) 23、33、34

※ 高年齢受給資格者(65歳以上の離職に対する一時金の給付を受ける方。資格者証の上部に「高」という表示と、緑色のライン)及び特例受給資格者(短期雇用者の離職に対する一時金の給付を受ける方。資格者証の上部に「特」という表示と、オレンジ色のライン)は、対象となりません。

※ 仮の雇用保険受給資格者証では受け付けることができません。

軽減内容

失業された方の前年の給与所得金額を100分の30とみなして国保税額の算定を行います。

離職日の翌日から翌年度末までの国保税が軽減の対象となります。

なお、給与所得以外の所得については軽減されません。また、給与所得金額が国保税の基礎控除額(43万円)以下の場合、国保税は軽減になりません。

※軽減後の所得は、自己負担限度額の所得判定区分にも適用されます。

申告が遅れた場合

国保への加入手続きの翌月以降に特定理由離職等の申告をいただいた場合は、申告日の翌月以降の月別支払い期の中で、それ以前の軽減対象月分も含めて減額する計算をします。

そのため、申告いただいた月までの納付については、既にお手元に届いている納税通知書の通りお納めいただきますようお願いします。

申告の持ち物

- ハローワークから交付される「雇用保険受給資格者証」または「雇用保険受給資格通知」

- 世帯主の方と失業された方のマイナンバーを確認できる書類(マイナンバーカード、個人番号通知カード、マイナンバー入りの住民票等)

- 窓口に来られる方の身分証(マイナンバーカード、運転免許証、パスポート等)

申請書

非自発的失業における国保税軽減申告書 [PDFファイル/92KB]

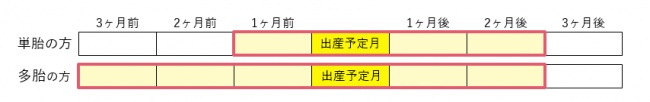

【令和6年1月開始】産前産後期間の国保税の軽減について

令和5年11月以降に出産された(予定の)国保加入者は、産前産後期間の国保税が軽減されます。

出産予定日の6か月前から届出ができます。(出産後の届出も可能ですが、早めの届出をおすすめします。)

軽減の対象となる方

- 令和5年11月1日以降に出産予定の国民健康保険被保険者

- 妊娠85日(4ヶ月)以上の出産(死産、流産、早産及び人工妊娠中絶の場合も含みます。)

軽減内容

- その年度に納める保険税の所得割額と均等割額から、出産予定月(または出産月)の前月から出産予定月(または出産月)の翌々月(以下「産前産後期間」といいます。)相当分(4ヵ月分)が減額されます。

※ 産前産後期間相当分の所得割保険税と均等割保険税が年額から減額されます。産前産後期間の保険税が0になるとは限りません。

※ 多胎妊娠の場合は出産予定月(または出産月)の3ヵ月前から6か月相当分が減額されます。

- 産前産後期間の保険税が減額された場合は、届出日の翌月以降の期別支払い額の中で減額の調整をします。減額後の金額は、届出日の翌月以降に改めて通知いたしますので、届出いただいた月までの納期分については、既にお手元に届いている納税通知書等のとおり納めてください。

届出の持ち物

- 母子健康手帳

- 世帯主の方と出産された方のマイナンバーを確認できる書類(マイナンバーカード、個人番号通知カード、マイナンバー入りの住民票等)

- 窓口に来られる方の身分証(マイナンバーカード、運転免許証、パスポート等)

申請書

産前産後期間に係る国保税軽減届出書 [PDFファイル/87KB]

その他の国保税の軽減について

- 平等割額の一部軽減について

後期高齢者医療制度への加入に伴い世帯内の国保加入者が1名となった場合、平等割を最大8年間軽減します。 - 社会保険等の被扶養者だった方が国保へ加入された場合

他の健康保険等の被扶養者であった方が、扶養者の後期高齢者医療制度への加入に伴い国保に加入する場合、軽減措置があります。詳しくはお問い合わせください。